FEDERAL

Reforma Tributária – Divulgada novas versões da Nota Técnica 2025.001 (1.06 e 1.07) do CT-e, CT-e OS, BP-e, NF3-e e NFCom

Foi publicada no Portal DFe, a Nota Técnica 2025.001 v1.06, que confirma a dispensa do preenchimento dos campos de IBS e CBS nos documentos CT-e, CT-e OS e GTV-e por contribuintes optantes pelo Simples Nacional, a partir de 2026, inclusive nos casos de excesso de sublimite.

A medida dá efetividade ao art. 348, III, “c” da LC 214/2025, que já previa a não aplicação dos tributos do consumo ao Simples. Além disso, a NT determina que os sistemas rejeitarão automaticamente o preenchimento indevido desses campos, eliminando dúvidas jurídicas, reduzindo riscos de autuação e alinhando os documentos à nova legislação.

Há expectativa de que a mesma exceção venha a ser implementada futuramente na NF-e e NFC-e.

Também foi publicada a versão 1.07 da NT 2025.001, com atualizações nos leiautes dos documentos CT-e, CT-e OS, BP-e, NF3e e NFCom, voltadas à implementação técnica da Reforma Tributária.

As principais mudanças incluem:

- Inclusão de novos campos e grupos relacionados ao IBS e CBS;

- Tornando obrigatório o campo vIBS (valor do IBS).

As datas de entrada em ambiente de testes e produção permanecem inalteradas.

ESTADUAL

RJ regulamenta NFCom: nova nota fiscal eletrônica entra em vigor em novembro

A Resolução Sefaz nº 809/2025 atualiza a legislação fluminense para implantar a Nota Fiscal Fatura de Serviços de Comunicação Eletrônica (NFCom, modelo 62) a partir de 1º de novembro de 2025. As Principais mudanças são:

- Credenciamento automático para contribuintes com atividades de comunicação e telecom (CAD-ICMS);

- Emissão facultativa durante a transição, em substituição às notas modelos 21 (NFSC) e 22 (NFST);

- Regras para cofaturamento, permitindo cobrança conjunta por diferentes prestadores;

- Formulários físicos antigos deverão ser inutilizados após a obrigatoriedade.

A medida marca mais um passo na modernização da documentação fiscal eletrônica no setor de comunicações do estado.

Fonte: Sefaz-RJ

TRIBUNAIS

TJRJ determina que Airbnb recolha ISS em Petrópolis por intermediar hospedagem

O Tribunal de Justiça do Rio de Janeiro (TJRJ) decidiu que o Airbnb deve recolher ISS ao município de Petrópolis (RJ), ao considerar que a plataforma realiza intermediação de hospedagem e não simples locação por temporada. A 8ª Câmara de Direito Público rejeitou recurso da empresa e manteve a aplicação da substituição tributária, prevista na Lei Municipal 8.299/2022.

Segunda a corte o serviço prestado se assemelha a hospedagem, com infraestrutura similar à de hotéis e Airbnb é responsável por reter e recolher o imposto, mesmo sendo sediado fora do município. O Tema 1020 do STF (sobre CPOM) não foi aplicado ao caso.

A decisão abre precedente para que outras cidades cobrem ISS de plataformas digitais. Capitais como Fortaleza, Salvador, Vitória e São Paulo já estudam legislações semelhantes. A empresa alega que presta serviço tecnológico de intermediação de locação por temporada, o que, segundo a Súmula 31 do STF, não está sujeito ao ISS. A plataforma anunciou que recorrerá da decisão.

Fonte: Jota Pro

NOTÍCIAS

Receita Federal amplia piloto da CBS com 185 novas empresas do setor de tecnologia

A Receita Federal deu início à incorporação do segundo grupo de participantes do piloto da CBS, com foco em empresas de software e tecnologia. Serão incluídas cerca de 185 companhias, indicadas por entidades representativas nacionais do setor.

O processo será iniciado com envio de ofícios às entidades, que indicarão os participantes. Em seguida, a Receita encaminhará cartas-convite via e-CAC com prazos e condições de adesão. Os testes ocorrerão em ambiente de homologação restrito, sem efeitos reais, e envolverão:

- Simulação de emissão de documentos com IBS/CBS;

- Uso da calculadora da contribuição;

- Validação de dados cadastrais.

A expansão segue o plano de envolver até 500 empresas até o fim de 2025. O 1º grupo (50 contribuintes) iniciou os testes em 1º de julho.

Fonte: Jota Info

Governos têm o dobro de vitórias que contribuintes no STF, aponta estudo

Levantamento da ØX Analytics revela que União, Estados e Municípios venceram 50% dos recursos apresentados ao Supremo Tribunal Federal (STF) entre 2008 e 2024, enquanto o setor privado teve sucesso em apenas 26%. No total, os entes públicos saíram vitoriosos em 62% das decisões, considerando recursos próprios ou da parte contrária.

Além disso, em 68% dos casos de alto impacto fiscal, o STF aplicou modulação dos efeitos, reduzindo os impactos financeiros para o poder público — mesmo nas derrotas.

A pesquisa aponta correlação entre deterioração das contas públicas e aumento das vitórias estatais. Picos ocorreram em 2018 (pós-teto de gastos) e 2020 (pandemia), com recuo em 2022, ano de superávit primário.

A tendência atravessa diferentes governos: Dilma (51,9%), Temer (68,4%), Bolsonaro (65,8%) e Lula III (55,9%). O estudo conclui que o STF atua, na prática, como instrumento indireto de política fiscal, validando ou amenizando medidas mesmo mal formuladas.

Especialistas apontam que o Estado, por ser o maior litigante e possuir mais estrutura jurídica, possui vantagem processual. Também destacam o avanço de uma jurisprudência de crise, guiada pelo consequencialismo fiscal e político.

Fonte: Valor Econômico

OCDE atualiza perfis de países sobre preços de transferências

Organização para Cooperação e Desenvolvimento Econômico (OCDE) divulgou um novo lote de perfis nacionais atualizados sobre preços de transferência, refletindo as legislações e práticas atuais de 12 jurisdições: Áustria, Bélgica, Canadá, Irlanda, Letônia, Lituânia, México, Holanda, Nova Zelândia, Singapura, África do Sul e Espanha, com foco dos perfis atualizados em:

- Princípio da plena concorrência

- Análise de comparabilidade

- Propriedade de intangíveis e serviços intragrupo

- Safe harbors e resolução de disputas

- Abordagens administrativas simplificadas

Novos insights abordam intangíveis de difícil avaliação e estratégias otimizadas para atividades básicas de marketing e distribuição. As novas atualizações estão previstas ainda para o 2º semestre de 2025.

Fonte: OCDE

Tarcísio anuncia liberação de créditos de ICMS a exportadores impactados por tarifas de Trump

O governador de São Paulo, Tarcísio de Freitas, anunciou a liberação de créditos acumulados de ICMS para empresas exportadoras paulistas afetadas pelas tarifas comerciais impostas pelos EUA durante a gestão Trump.

A medida visa compensar perdas de competitividade internacional e apoiar a manutenção da atividade econômica e do emprego nos setores mais prejudicados.

Os setores beneficiados serão definidos com base no grau de impacto sofrido e na relevância econômica para o estado.

“Nosso objetivo é preservar a força do setor exportador paulista em um momento de pressão externa”, afirmou o governador.

Os detalhes operacionais sobre a liberação dos créditos serão anunciados por meio de decreto estadual nos próximos dias.

Fonte: Exame

Receita Federal orienta contribuintes nos primeiros testes da Apuração Assistida da CBS

Receita Federal lançou o primeiro guia prático para empresas participarem da Apuração Assistida (AA) da CBS, dentro do ambiente de produção restrita do novo sistema tributário.

As Etapas simuladas no material são: Emissão de documento fiscal de venda com CBS; Simulação de pagamento via DARF e extinção do débito; Emissão de documento fiscal de compra e apropriação de crédito; Recolhimento do crédito pelo adquirente, com simulação de pagamento

O guia orienta o contribuinte a realizar testes simples e acompanhar reflexos nas abas do sistema (“Apuração”, “Eventos” e “Outras Informações”), detalhando cada passo, prazos de processamento e funcionalidades como geração de DARF e simulação de pagamentos.

Objetivo é familiarizar empresas com os fluxos do novo modelo de tributação sobre o consumo, antes da implementação definitiva da CBS a partir de 2026.

Fonte: Receita Federal

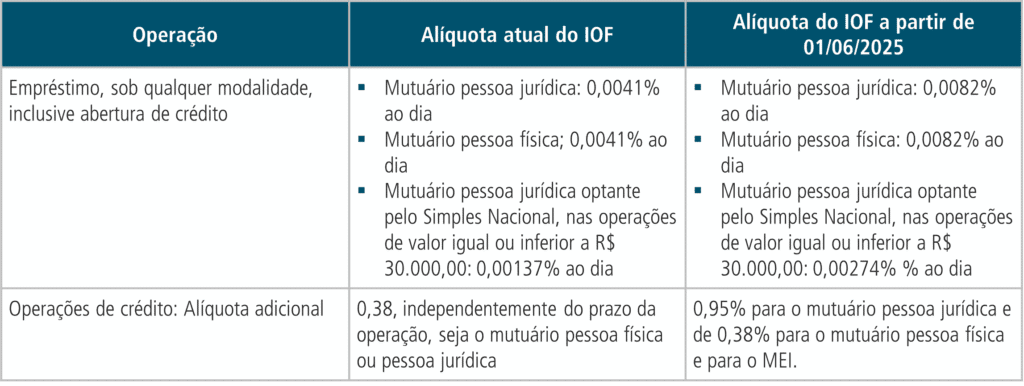

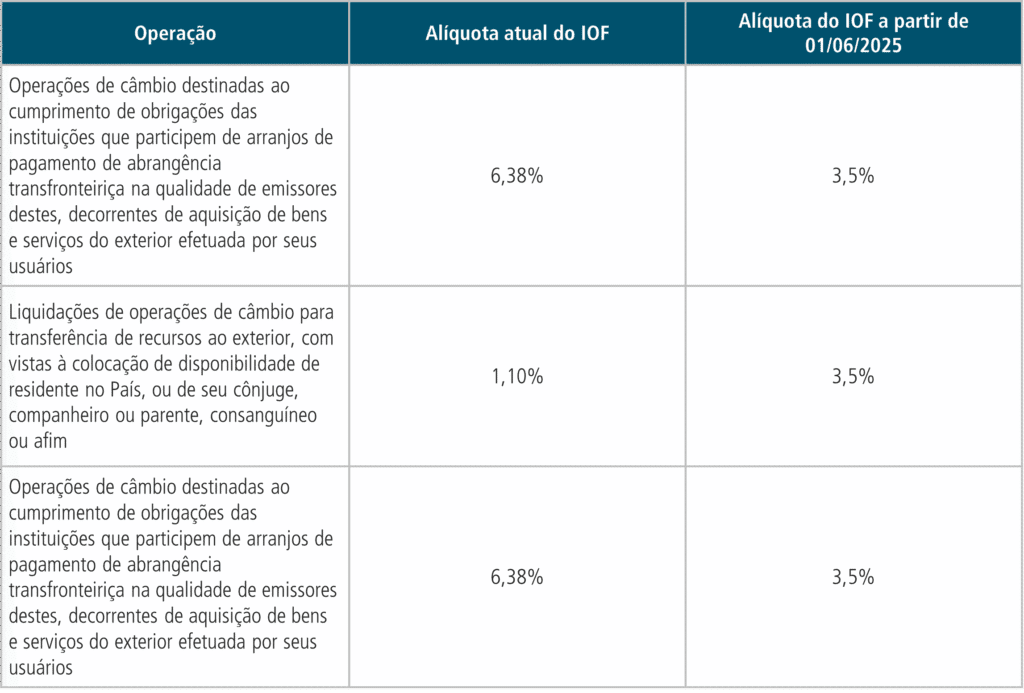

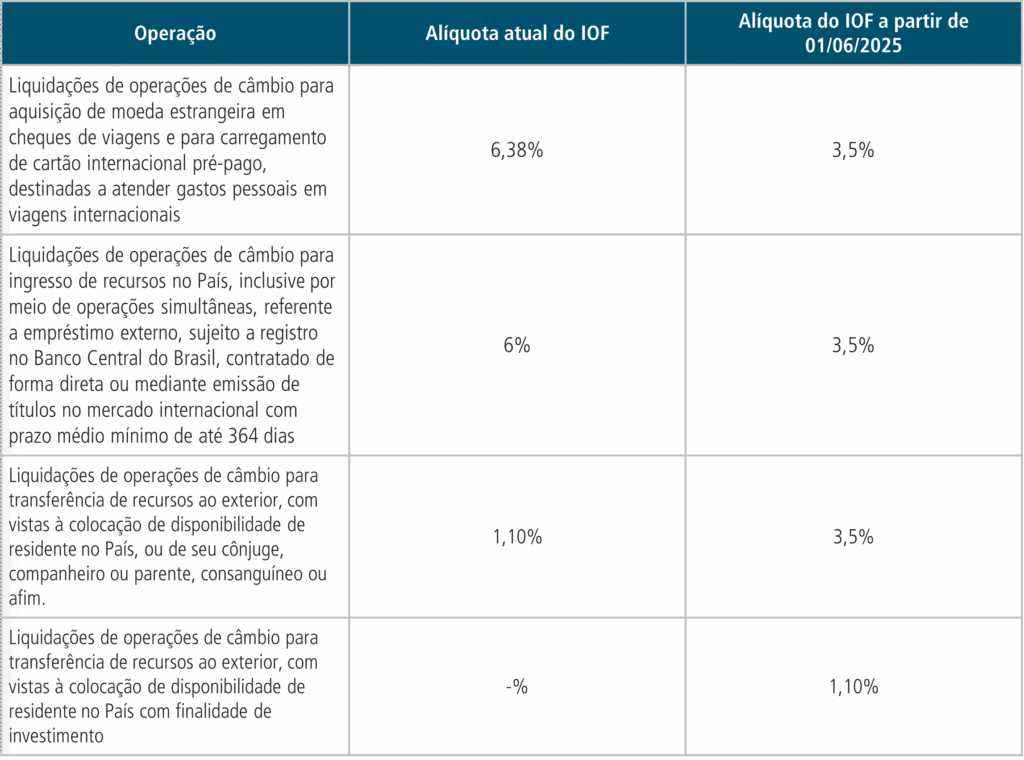

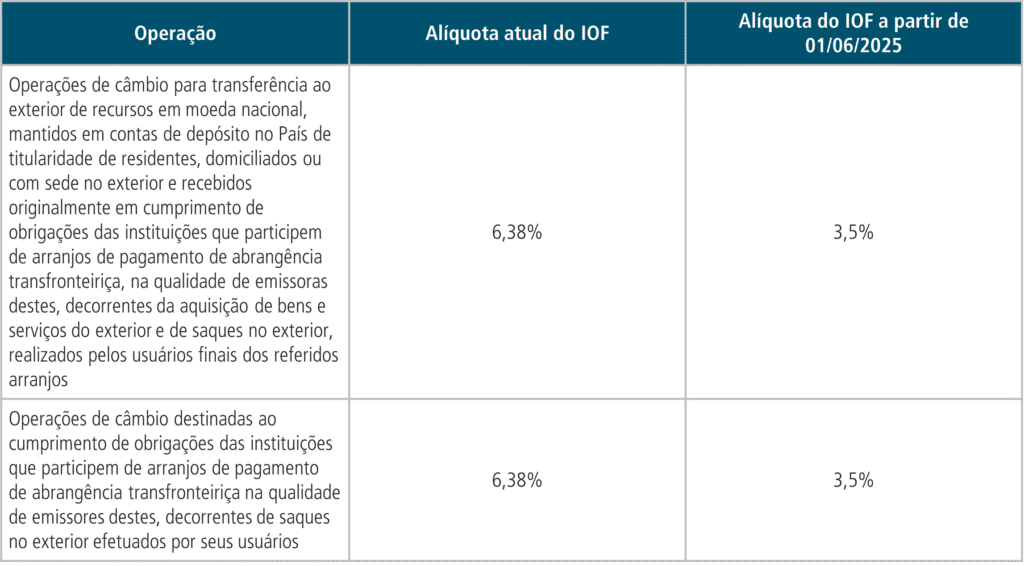

Partido Novo propõe limitar alíquotas do IOF por meio de projeto de lei

A bancada do Partido Novo na Câmara apresentou o PL 3.371/2025, que visa fixar tetos máximos para as alíquotas do IOF por tipo de operação, limitando a margem de manobra do Poder Executivo para aumentos por decreto. Os Principais limites propostos são:

- Crédito: 0,0041% ao dia + 0,38% fixo

- Câmbio: até 0,38% padrão; 6% para empréstimos curtos; 1,1% para papel-moeda

- Seguros: até 7,38% sobre prêmios

- Títulos e valores mobiliários: até 1% ao dia (com limites específicos)

- Ouro (ativo financeiro): até 1%Derivativos: até 10%

Segundo os autores, a medida visa reforçar a segurança jurídica e a previsibilidade tributária, preservando o papel regulatório do imposto. Para ultrapassar os tetos, seria exigida lei específica, respeitando o princípio da legalidade.

Fonte: Câmara dos Deputados

Nós, da Focus Tributos, estamos preparados para atender esses desafios.

Entre em contato para conversarmos a respeito, inclusive com apresentação de novas e interessantes oportunidades!

Fellipe Marchon

21 98251 1000

[email protected]

Fonte:

Fonte: